随着近期市场的修正,DeFi 板块的代币都回调了不少,其中最具代表性的两个代币—UNI 与YFI 从高点至今都直接腰斩,如果从协议层的收入能力来看,两个代币的价格现在是否被低估?是逢低建仓的好时机吗?

要回答这个问题,首先要先解析这两个协议是怎么赚钱的:

Uniswap Revenue Model

- Uniswap每次交易会跟用户收取0.3%手续费 -目前0.3%手续费全都给了流动性提供者 -在Uniswap V2的升级中,团队保留了一个函式,如果这个函式启动,手续费当中的0.05%会转进Uniswap官方的protocol fee智能合约 -这0.05%的手续费会是未来UNI持有者的收入

yearn.finance Revenue Model

- YFI的产品线很广(大部分都还在开发中),主要收入来自Vaults - Vaults收取两种费用:5%绩效费以及0.5%管理费 - 5%绩效费会在每次claim收益时收取,这部分收入会拿来支付gas fee - 0.5%管理费会在每次widthdral本金时收取 - yearn.finance的协议收入会存进TreasuryVault 智能合约

了解怎么赚钱之后,我们就可以计算两个协议的P/E Ratio:

Uniswap P/E ratio

- Uniswap过去90天(2020/7/7–2020/10/4)日均交易量为$322.46M -换算UNI持有者的每年分红= $322.46M*0.05%*365=$58.85M -当前UNI币价$3.77,换算市值= $681M - UNI P/E Ratio = $681M/$58.85M = 11.57

yearn.finance P/E ratio

-从Etherscan观察TreasuryVault,合约部署41天后总共有$714K的收入 -换算YFI持有者的每年分红= $714K/41*365=$6.36M -当前YFI币价$17,321,换算市值= $519M - YFI P/E Ratio = $519M/$6.36M = 81.6

两者的P/E ratio 看起来差距很大,但魔鬼藏在细节里。

UNI 目前只发行了总流通量的18%(180M/1B),随着流动性挖矿以及团队解锁,UNI 会持续地被释放到二级市场上,所以说持币者的分红权会被稀释,而且稀释的速度非常快,根据Uniswap 官方提供的数据,UNI 第二年流通量就会暴增到450M。

反观yearn.finance,YFI 很早就被挖完了,分红权不会再被稀释。

两者起跑点不一样,UNI 就像一支会一直不断发行新股的股票,P/E ratio 极其不稳定,这该怎么办?

针对这个问题,传统财务学在实务上会把一些可能会变成「新股」的股份也都算进来,譬如认股权证、可转换债券、特别股等,这被称为「稀释性股数」,套用在UNI的话,就是把未来UNI增发的部分算成稀释性股数。

既然YFI是用全流通量计算marketcap,那我们也用UNI的全流通市值计算,如此一来的话,UNI的P/E ratio就会变成:11.57/18%=64.3。

如果我们用同样的标准——全流通市值/持币者年度分红,去计算当前最火热DeFi项目的P/E ratio,那我们会得到以下的数据:

Uniswap(UNI) $3.78B/$58.85M = 64.3yearn.finance(YFI) $519M/$6.36M = 81.6Aave(Lend) $692M/$16.9M = 40.9Compound(COMP) $1.2B/$38.4M = 31.2curve.finance(CRV) $2.32B/11.95M = 193.3Sushiswap(SUSHI) $89.8M/$7.3M = 12.3MakerDAO(MKR) $561M/$12.7M = 44Kyber Network(KNC) $207M/7.93M = 26.1

注1:由于Sushiswap 9 月份交易量较无参考性,笔者使用近7 天的交易量回推手续费收入,而非90 天。

注2:CRV 持币者的手续费分红比例虽然高达50%,但由于curve 的交易手续费仅0.04%,所以持币者实际拿到的分红较低。

注3:KNC持币者的手续费分红比例是用burn+buy back的比例计算的,目前是78.52%。(详情请看https://kyber.org/vote)

注4:因为Balancer 还没有明确制定出代币持有者的分红比例,所以暂不列入此清单。

结果有没有出乎你的意料?

P/E ratio 最高的是CRV(193.3),最低的是Sushi(12.3),单纯从P/E 的角度来看,UNI 跟YFI 并没有被低估,在众家DeFi 协议中还算是偏高的。

不过以上分析仅考虑协议收入,而没有考虑投票权的价值,且在股票市场中,头部企业的P/E ratio本来就会比较高一点,以Uniswap在DEX绝对的龙头地位,和YFI创始人Andre Cronje在DeFi领域神话般的地位来看,笔者认为这样的P/E ratio是可以接受的。

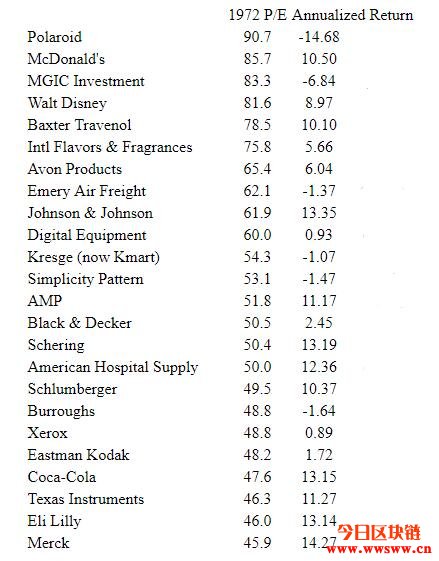

顺带一提,以下是1972 年拥有「最高」P/E ratio 的大型股:

这份名单中有不少企业活到现在,而且都是各个领域的佼佼者,譬如麦当劳、迪士尼、强生、德州仪器、可口可乐等。如果你只投P/E 偏低的股票,在当时就会错过这些成长股。

所以P/E ratio 没用吗?非也!

我们计算P/E ratio 的目的并不是找出最低标的,然后再投爆他,而是衡量当前的币价是否处在合理范围,如果我们用UNI 跟YFI 的历史最高价去计算P/E ratio ,两者都会破150,理性的投资者应该不会选择在这个时候买进。

回到本文主题,笔者认为UNI跟YFI的P/E ratio处于合理范围,不存在明显的价值低估,数据分析仅供参考,不做投资建议。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。