流动资金池是当前DeFi生态系统背后的基础技术之一。它们是自动化做市商(AMM),借贷协议, 收益农业,合成资产,链上保险, 区块链游戏的重要组成部分 -清单还在继续。

这个想法本身非常简单。流动资金池基本上是将资金集中在一个大数字堆中。但是,在任何人都可以为其添加流动性的无许可环境中,您可以如何处理该堆呢?让我们探讨DeFi如何迭代流动性池的想法。

介绍

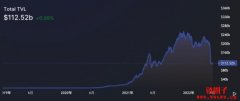

去中心化金融(DeFi)导致链上活动激增。DEX卷可以在集中式交换上与卷有意义地竞争。截至2020年12月,DeFi协议锁定的价值将近150亿美元 。随着新型产品的出现,生态系统正在迅速扩展。

但是什么使所有这些扩展成为可能?所有这些产品背后的核心技术之一就是流动资金池。

什么是流动资金池?

流动资金池是锁定在智能合约中的资金的集合。流动资金池用于促进分散交易,放贷以及我们稍后将探讨的更多功能。

流动资金池是许多去中心化交易所(DEX)的骨干,例如 Uniswap。称为流动性提供者(LP)的用户在一个池中添加两个令牌的相等值以创建市场。作为提供资金的交换,他们从池中发生的交易中赚取交易费,该费用与他们在总流动性中所占的份额成比例。

由于任何人都可以成为流动性提供者,因此AMM使得市场交易更加容易。

Bancor是最早使用流动资金池的协议之一,但是随着Uniswap的普及,这一概念引起了更多关注。在以太坊上使用流动资金池的其他一些受欢迎的交易所是 SushiSwap, Curve和Balancer。这些场所的流动资金池包含 ERC-20代币。Binance智能链(BSC)上的类似等效 项是 PancakeSwap, BakerySwap和 BurgerSwap,其中池包含 BEP-20令牌。

流动资金池与订单簿

要了解流动资金池的不同之处,让我们看一下电子交易的基本组成部分-订单簿。简而言之,订单簿是给定市场的当前未结订单的集合。

彼此匹配订单的系统称为 匹配引擎。与匹配引擎一起,订单簿是任何集中式交易所(CEX)的核心。该模型非常适合于促进有效的交换,并允许创建复杂的金融市场。

然而,DeFi交易涉及在链上执行交易 ,而没有一个集中的方持有资金。订购书籍时会出现问题。与订单簿的每次交互都需要汽油费,这使得执行交易的成本高得多。

这也使得做市商,为交易对提供流动性的交易员的工作 极其昂贵。最重要的是,大多数区块链无法满足每天交易数十亿美元所需的吞吐量。

这意味着在以太坊等区块链上,链上订单簿交换实际上是不可能的。您可以使用 侧链或第二 层解决方案,而这些解决方案正在发展中。但是,网络无法以其当前形式处理吞吐量。

在我们深入之前,值得注意的是,有 是DEXes这项工作只是罚款与链订单。 Binance DEX建立在Binance Chain上,专为快速和廉价交易而设计。另一个例子是在Solana区块链上构建的Project Serum 。

即使这样,由于加密货币空间中的许多资产都在以太坊上,因此除非使用某种跨链桥,否则您就无法在其他网络上进行交易 。

流动资金池如何运作?

自动做市商(AMM)改变了这种游戏。它们是一项重大的创新,无需订单即可进行链上交易。由于不需要直接交易对手来执行交易,交易者可以在代币对上进出仓位,这在订单簿交换中可能极缺乏流动性。

您可以将订单簿交换视为点对点交换,其中买卖双方通过订单簿进行连接。例如,在Binance DEX上进行点对点交易, 因为交易直接在用户钱包之间进行。

使用AMM进行交易是不同的。您可以将AMM上的交易视为 对等合同。

正如我们已经提到的,流动资金池是由流动资金提供者存入智能合约的一堆资金。在AMM上执行交易时,您没有传统意义上的交易对手。相反,您是针对流动性池中的流动性执行交易。对于买方而言,在特定时刻不需要卖方,只需要池中足够的流动性即可。

当您在Uniswap上购买最新的食品硬币时,传统意义上的另一侧没有卖方。相反,您的活动由控制池中发生情况的算法管理。此外,此算法还基于池中发生的交易确定定价。如果您想更深入地了解其工作原理,请阅读我们的 AMM文章。

当然,流动性必须到位,任何人都可以成为流动性提供者,因此从某种意义上讲,它们可以被视为您的交易对手。但是,它与订单簿模型的情况不同,因为您正在与管理池的合同进行交互。

流动资金池有什么用途?

到目前为止,我们主要讨论了AMM,AMM是流动性池中最流行的用法。但是,正如我们已经说过的,汇集流动性是一个非常简单的概念,因此可以多种不同方式使用它。

其中之一是单产农业或流动性开采。流动资金池是诸如yearn这样的自动收益生成平台的基础 ,用户可以将资金添加到池中,然后用于产生收益。

对于加密项目而言,在合适的人手中分配新令牌是一个非常困难的问题。流动性挖掘一直是较为成功的方法之一。基本上,令牌是通过算法分配给将令牌放入流动资金池的用户的。然后,新铸造的令牌将按比例分配到池中每个用户的份额。

记住; 这些甚至可以是来自其他流动性池的令牌,称为 池令牌。例如,如果您要向Uniswap提供流动性或向Compound出借资金,则将 获得代表您在池中份额的代币。您也许可以将这些令牌存入另一个池中并获得回报。随着协议将其他协议的池令牌集成到其产品中,这些链可能变得非常复杂。

我们还可以将治理视为一个用例。在某些情况下,要提出正式的治理建议,需要很高的代币投票门槛。如果将资金集中在一起,参与者可以在他们认为对协议重要的共同原因背后团结起来。

另一个新兴的DeFi部门是防范智能合约风险的保险。它的许多实现方式也都由流动资金池提供支持。

流动资金池的另一个甚至更先进的用途是 转移。这是从传统金融中借用的一个概念,涉及根据金融产品的风险和回报将其划分。如您所料,这些产品使有限合伙人可以选择自定义的风险和收益状况。

在区块链上铸造合成资产也依赖于流动资金池。将一些抵押品添加到流动资金池中,将其连接到受信任的 oracle,您将获得一个合成令牌,该令牌与您想要的任何资产挂钩。好吧,实际上,这是一个更复杂的问题,但基本思想很简单。

我们还能想到什么?流动资金池可能还有更多用途尚未发现,这完全取决于DeFi开发人员的独创性。

流动资金池的风险

如果您向AMM提供流动性,则需要了解一种称为永久损失的概念。简而言之,当您向AMM提供流动性时,与HODLing相比,这是美元价值的损失 。

如果您要向AMM提供流动性,则可能会遭受无常损失。有时可能很小。有时可能会很大。如果您正在考虑将资金投入双向流动资金池,请务必阅读 我们的文章。

要记住的另一件事是智能合约风险。当您将资金存入流动资金池时,它们就在池中。因此,尽管从技术上讲没有中间人持有您的资金,但合同本身可以被视为这些资金的保管人。例如,如果通过快速贷款存在错误或某种形式的利用 ,您的资金可能会永远丢失。

另外,请注意开发人员有权更改管理池规则的项目。有时,开发人员可以在智能合约代码中拥有管理员密钥或其他特权访问。这可以使他们潜在地进行恶意操作,例如控制池中的资金。阅读我们的 DeFi骗局文章,以尽最大可能避免拉地毯和退出骗局。

总结

流动资金池是当前DeFi技术堆栈背后的核心技术之一。它们使分散交易,贷款,收益产生等成为可能。这些智能合约几乎为DeFi的每个部分提供了动力,并且很可能会继续这样做。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。