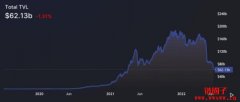

TVL 不再是DeFi 产业的指标。知名Dapp 数据公司Dapp Radar 提出了这样一个说法。所谓的TVL,指的是Total Value Locked(总锁定价值) ,它泛指一个DeFi 平台中用户所抵押、被锁定的数字资产价值。我们也经常在新闻标题上面看到,用「DeFi 锁定资产总价值又超过了XX 亿」这样的叙述,来指称DeFi 的成功增长。

以DeFi 数据网站DeFi Pulse 为例,在它的借贷、去中心化交易所(DEX)、衍生品等类别中,都是以TVL 作为平台排名。该网站表示,每个小时都会刷新各个DeFi 平台的智能合约锁定的数字资产。

《哪国人最爱玩DeFi》专题,也是透过TVL来选择样本,不过根据调查的结果, TVL不一定与网站流量成正比,例如Maker与Compound、Instadapp与dydx的网站造访数,都与其TVL排名相反。

所以到底用TVL 作为DeFi 指标,有什么需要注意的地方吗?

Dapp Radar:TVL 已不再是DeFi 产业的衡量标准

Dapp Radar 表示,当MakerDAO 还是DeFi 中唯一的应用时,TVL 是个很显著的表现指标。毕竟要使用MakerDAO,必须锁定ETH,来借出稳定币DAI。因此它是实在的在锁定价值。也因此用TVL 可以被用来衡量MakerDAO 吸引了多少区块链生态系中的价值。

根据Dapp Radar 的说法,在MakerDAO 启用了多种资产抵押后,用户可以投入ETH 以外的币种,但一般介面只能借出DAI。随后又有如Compound、Aave 等更复杂的金融应用出现,它们虽然跟MakerDAO 一样运作,但却能在不同抵押锁定资产后,借出更多样的数字资产。

Dapp Radar 认为,这让TVL 的概念变的破碎化。因为这些平台已经锁定了某些价值,但因为可以借出各式各样的代币,让用户又可以用这些代币在其他金融平台,锁定更多价值。

在此前,只能借出DAI 的时候,这样的情形可以操作的空间很有限。

流动性挖矿当道,TVL 更是无力

Dapp Radar 表示随着DeFi 的流动性挖矿风气,循环性的交易更呈现高度活跃,简单的TVL 已经不堪使用了。

简单的例子,例如在Compound重复抵押与借贷的过程,最大化COMP的流动性挖矿效益,这很容易就让TVL冲高。也因此,Compound显示锁定的DAI ,远大于实际DAI的总流通量。

所以有其他方法?

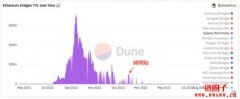

Dapp Radar 自然是广告了一下自家的网站,在DeFi 类别中它具有用户数、交易量、链上活动线图等指标,作为更多元的排名依据。

比较酷的是,他们有做更详尽的数据统计(目前只有Compound),它会去统计各月份有哪些币种、多少量被锁定抵押,又有哪些币种的贷款被借出。

对于前段提到的杠杆化重复借贷,Dapp Radar 似乎想用「不重复地址」的使用状况, 提供更客观的参考。

Compound 的供给者(Supplier)与贷款者(borrower),若以不重复地址(Dapp Radar 定义为MAUW)作为统计,可以看到供给者地址数量在六月高峰后逐月大幅下降,到了八月已经几乎回到五月的水平。而贷款地址数量也在下降,只是幅度并不如供给者剧烈。(注:Dapp Radar 表示不重复地址数并不能代表真实用户数量。)

无论这种更细化的统计方法能不能确实衡量DeFi 的成功与否,但至少能证明TVL 已经很难让我们掌握DeFi 的真实发展。只不过,人们都喜欢看上涨的数字,而且节节上涨的ETH 也让TVL 自然膨胀许多。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。