当比特币缓涨至45,000 美元,期货多方正慢慢出清部位,举例来说,过去一个礼拜在Bitfinex期货多单从49,000 BTC 下降至41,000 BTC,但空方也没有加空的动作,代表市场正在消化获利了结的压力,目前交易所的加密币库存仍然偏低,但也没有显著减少,筹码状况并不明朗,但整体情况算是相对稳定,目前比特币价格还呈现缓涨,显示休息后向上突破的可能性不低。

作为业界交易所龙头,上周Coinbase 第二季营运报告带给我们许多加密币产业的现况资讯,首先是加密币市场并没有因为比特币从6 万美元回档至3 万美元而冷却,Coinbase 整体用户反而成长到6,800 万名,活跃交易户则达到880 万户,代表交易产业仍然持续成长中。

由于Coinbase 财报基准日是6 月30 日,当天的比特币价格仅有35,000 美元,两周后比特币却已经站上45,000 美元,我们甚至可以推断Coinbase 当前的营运情况远比报告的数据要来得更好,散户投资人持续涌入加密货币市场,为业界产业带来丰沛的手续费收益。

另外许多欧美矿场都在扩大投资比特币矿机,由于中国封杀挖矿产业,欧美矿场看准廉价的挖矿设备,开始向矿机公司大量购买ASIC 矿机,也意味着矿工看好比特币价格潜力,否则不会投入数百万美元赌一个高风险未来,比特币市场目前还没有向下走的迹象。

但以太币的潜力才正要爆发,随着以太坊伦敦主网顺利运行,不但让交易手续费更稳定,成本也更低,稳健的基础建设将使以太坊的DeFi 应用呈现爆发成长,创新是区块链的最核心精神,当前业界唯一需要担心只有「政府监管」。

但上周 Poly Network 黑客事件再次验证 DeFi 生态的强韧性,透过结合去中心化运作与中心化控管,将使得区块链成为比当前法币系统更安全、透明且符合防洗钱精神的基础交易系统,我们将在下方的篇幅详细说明论点,这让我们更确信以太坊市值在未来三年内就有可能超过比特币,成为加密币市场最具价值的去中心化运算平台。

A. 8 月10 日Tether 揭露第三方审计报表,总资产达620 亿美元

USDT 背后有无100% 美元储备一直是市场争议许多的议题,昨天Tether 透过开曼一间第三方会计师事务所公布了第二季的资产负债表,Tether 宣称自己拥有620 亿美元的资产,其中包含50% 短天期商业本票(最长一年)、25% 政府公债、10% 现金,剩下的15% 则以贷款、公司债以及数字货币所组成,总价值为620 亿美元,而当日的总USDT 市值也是620 亿美元,代表USDT 广义上的确是具备100% 美元储备。

值得注意的是,Tether 这样的资产架构代表他只预留10% 现金作为稳定币周转,其他的资本都拿去投资在低风险的报酬资产,上述衍生的利息就是Tether 的商业模式,我们认为这份审计报告相当可信,因为一间稳定币发行商只预留10% 现金作为赎回使用,从营运角度上算是高杠杆的操作,无法应付极端的挤兑危机。

Tether 最大的风险是占比高达50% 的商业本票,等于是未知的公司向Tether 借钱,然后约定在一年内还款,然而我们无法得这些公司的信用风险,假设Tether 不幸被借款人倒帐,那么周转将出现危机,然而以稳定币的运作模式来看,向发行商赎回稳定币的状况并不多,大多情况都是由加密币交易所负责提供市场流动性,Tether 并不需要准备如此高额的周转金,10% 现金储备已经足以大多数的日常营运状况。

B. 8 月11 日Coinbase 公布第二季财报,成长力道依然强劲

今天凌晨Coinbase 公布了第二季财报结果,营运指数上相当亮眼,用户成长至6,800 万人,平台更拥有每月活跃交易用户达880 万人、总交易额从3,335 亿美元成长至4,620 亿美元,净利更是翻倍,每股净利达到3.84 元,营运面成长非常强劲,同时机构客户也达到9,000 家。

如果更深一层去看,这份营运结果还藏了一些小细节,首先虽然营运成长亮眼,但平台上托管资产却呈现「流出」的状态,机构客户与散户都在减持手中的加密币部位,第一季Coinbase 平台持有2,230 亿美元的资产,但到了第二季只剩下1,800 亿美元,原因是6 月加密币表现不佳(比特币价格仅35,000 美元),客户选择在平台上抛售套现。

这让华尔街对Coinbase 的未来产生担忧,加上传统分析师大多认为比特币是个投机游戏不会长久,Coinbase 股价也在财报日当天下跌3.85%,但比特币五月以来早就陆续下滑,Coinbase 还能有此成绩,就代表这间公司的成长动能有其持续性,到了8 月,比特币价格已经回到45,000 美元,Coinbase 成绩实际上比财报更好。

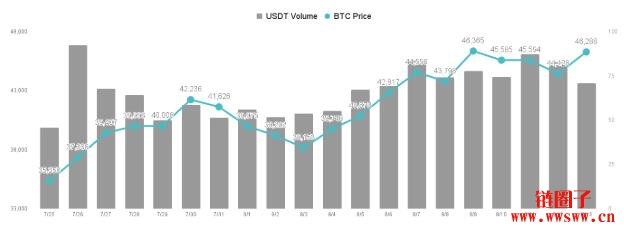

C. 8 月12 日Kaiko:加密币市场重心已经从亚洲转移至欧美

区块链数据分析公司Kaiko 发布了一篇报告,内文提到全球加密币产业版图已经从过往亚洲为中心转移至欧美国家,他们从交易量推断,由于Coinbase、Kraken 以及Gemini 的BTC/USD 交易量一年来成长了2 倍,而且他们的周末交易量也持续在成长,而上述三间的用户都是以欧美投资人为主。

同时币安、OKEx 与火币这三间以亚洲客户为主的交易所,他们的周末交易量却没有什么变化,此消彼长之下可以推论欧美的散户投资人在过去一年大幅增加。报告内也提到美国避险基金BKCoin Capital 表示:由于中国先前严格管制加密币交易产业,使得加密币市场交易量逐渐从亚洲转移到欧美。

报告内也强调虽然加密社群一致认为机构投资人是这波加密币大涨的重要角色,但Kaiko 认为散户投资人的影响力其实被低估了,从交易量与交易模式观察,其实散户数量的增加也是推动这波涨势的重要动力。

「透明交易追踪+ 中心化稳定币」可有效防止黑客赃款变现

上周Poly Network 黑客攻击事件被称为DeFi 界规模最大的黑客攻击,犯罪者一共得手了6 亿美元等值的加密货币,这起事件的脉络已经被许多媒体整理过,因此这边不再多谈,最后结局也是黑客乖乖归还赃款,他更对外声称「对钱没有兴趣,只是为了好玩才进行攻击。」

有部分网友认为这名黑客的行为很棒,甚至连之后的50 万美元的白帽奖金也拒绝收取,但也有持反对意见的一派,认为这名黑客只是因为赃款无法变现而归还加密货币,而我们就是后者,这名黑客其实有明显的犯罪意图,理由有两点:

第一点,这次黑客透过跨链攻击取得的加密货币变现难度非常高,根据链上数据,绝大多数都是以太坊与币安链上的USDT 与USDC ,由于这些代币都是由中心化的机构发行,以太坊上所流通的稳定币具有冻结机制,发行商只需确定黑客的钱包地址就能冻结对应的款项,像是这次攻击Tether 立即冻结黑客地址的等值3,300万USDT,使其无法交易。

USDC 却采取另一个方式,Circle 表示说将会采取法律行动对这名黑客起诉,而不会冻结其代币,为什呢?因为USDC 所有的兑现地点都有被实名制,只要黑客一将稳定币转入交易或是透过经纪商变现,Circle 就能确定这名黑客的真实身分并采取对应的法律行动。

但这次币安链却没有冻结黑客的地址,原因是币安链不具有冻结代币的机制,币安也认为冻结链上的代币违反「去中心化的精神」,因此没有采取积极的行动来限制用户交易,但他们也能透过链上数据紧密追踪这些赃款的去向,加上币安链所有的交易、用户与兑现管道都掌握在币安手上,只要黑客转移资金或是试图变现,同样很容易追踪到对应的真实身分。

从以上迹象可以断定,由于USDT 兑现管道众多,因此发行商采取直接冻结措施让黑客无法转移资金,由于USDC 与币安链具备完善的防洗钱功能与出入金控管,黑客难以将赃款匿名兑现,我们认为黑客完全没有办法将这笔赃款兑现。

第二点,虽然黑客不收那 50 万白帽奖金,但他却在区块链的讯息中留言希望大家透过多重加密地址捐款给他,这样的人真的不是出于金钱动机而发动攻击吗?由此可知,这名黑客仍然对金钱有兴趣。

或许你会质疑,他都不收白帽奖金了,说不定捐款只是闹着玩的,我们则是认为他是「不能收取白帽奖金」,一旦依约收取这笔奖金,黑客的身分就有高风险被追踪到,假设黑客答应收取,当Poly Network 人员将奖金送到对应的地址之后,由于区块链的交易全是公开透明的,接着要追踪到这名黑客的变现地址会变得相对容易。

虽然黑客后续归还了赃款,但他仍然对Poly Network 造成严重的营运损失,Poly 平台仍然有充分理由起诉这名黑客。只要他把白帽奖金转进对应的数字货币交易所,警方只要询问交易所对应的用户实名资料,就能轻易锁定这名黑客的身分以进行逮捕行动,这种钓鱼奖金当然不能收。

当DeFi 生态结合区块链的透明特性与中心化稳定币的控管机制,将能有效防范黑客洗钱与兑现获利,为不久后的数字经济奠定了良好的管控基础,目前的DeFi 生态已经能高度防范黑客攻击,这次Poly Network 黑客事件间接厘清了监管机构担心的防洗钱疑虑,未来DeFi 营运商将会更广泛采用稳定币作为交易筹码,在防盗与法律遵循上都能多一分保障。

以区块链的技术角度与这两年的黑客事件,我们认为交易完全透明的数字货币相较于现行的法币系统在防洗钱与防范犯罪上更具备效率,加上许多资安公司也提供链上交易追踪的服务,黑客基本上难以藏匿其金流,相信数字货币在数字经济中绝对会扮演非常重要的角色。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。