自2020年6月发行 Balancer 的治理代币 BAL 以来,已将近两年时间。期间,币圈发展一日千里,许多新的代币经济学出现。当中,源自于 Curve 的 ve 机制 (Voting Escrow 投票托管机制) ,经历了数十亿美元的实战考验,并吸引了围绕它蓬勃发展的生态系统。 同时,Balancer 社区认为 BAL 的代币经济学还有进一步的改进空间。为了避免花费额外的时间进行非核心开发,Balancer 借镜 Curve 的经验,并作出修改,实行了 veBAL 代币经济学,配合新通胀时间表一并释出。

特点

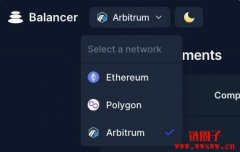

veBAL +新通胀机制特点如下:

- 将主网上 80/20 BAL/ETH 池的 BPT (即 LP 代币) 锁定到 veBAL 中。

- 只有 veBAL 的用户才能在 Balancer 的治理中拥有发言权。

- veBAL 的锁定时间在 1 周到 1 年之间。

- 对 veBAL 持有人在以太坊主网的合资格 LP 代币最多有 2.5x 加乘。

- 每周145,000 BAL 新排放 100% 由 veBAL 持有人决定投到哪个池。

- veBAL 池有封顶新排放 10% 的上限,多出将拨入 DAO 库房。

- Balancer 所获得的协议费用的 75% 将以 bbaUSD 形式分发给 veBAL 持有者。 (现在 Balancer 收取 50% 作为协议费用)。

- 25% 将由 DAO 库房作为储备金保留。

- 每 4 年将通货膨胀减半。

- BAL 的总供应量上限为 94,000,000。

好处

锁定 80/20 BAL/ETH LP 代币,代替单个代币锁仓,可以增加市场流动性,减少波动。而锁定时间上限为 1 年,以应对急速变化的市场环境。除了分得 75% 的所得协议费,veBAL 持有人还可投票给自己的 veBAL 池,上限为新排放量的 10%。这些均优于市场上一般的 ve 机制,对 veBAL 持有人更友好。

在新机制下,投票权等于收益分配的决定权。代币持有人有更充分的理由长期持有 BAL,除了可以增强自己在以太坊主网池的年化收益,还可把投票权以「受贿」形式出租。这便是 ve 机制的基础。

「贿赂」模式

为何有项目会以「贿赂」模式向 veBAL 持有人租贷投票权呢?

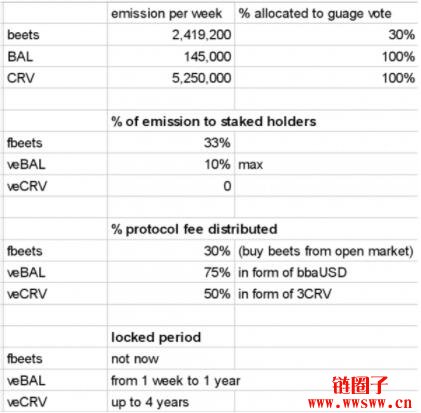

让我们来看看上期 Qi DAO 的「贿赂」。

Qi DAO 承诺向投票给他们 MAI 池的 veBAL 持有人空投 20,000 QI (90% Polygon 池,10% Arbitrum 池) 。

结果,MAI Polygon 池获得了 2.11%的 BAL 排放,而 MAI Arbitrum 池则获得了 0.18% ,合共 2.29%的每周排放量。

145,000 BAL * 2.29% = 3320.5 BAL

以 1 BAL = $13.84 计算,Qi DAO 获得了相当于 $45,995 美元价值的 BAL 奖励。

相对于 QI 当时价格 $ 0.67,即是 Qi DAO 只花费了相当于 $13,400 美元的 QI,便获取了 $45,955 的奖励,ROI 242%。

对 Qi DAO 来说,这样可以最大化他们的 QI,减轻代币的抛售压力。不仅在以太坊主网,现在项目方还可以为他们的 Polygon 和 Arbitrum 池进行「贿赂」激励。在 Balancer 来说,我们提供了流动性租赁服务,为 BAL 持有人打开了额外收益的大门。veBAL 每周一次的投票,均影响 Balancer 矿池中 BAL 代币奖励排放的方向。究竟奖励会排向以太坊主网、Polygon、还是 Arbitrum,均由 veBAL 持有人决定。他们可以收取「贿赂」奖励,出租投票权。

除了迅速整合了 Balancer veBAL 的 Hidden Hand 「贿赂」市场,从 Curve,Beethoven X 等早已采用 guage vote 投票机制的项目看,我们预计将有更多项目和平台通过提供「贿赂」作为激励,利用 Balancer 将奖励排放最大化。

期待 BAL 争夺战的展开。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。