去中心化衍生品协议Maverick Protocol 在Pantera Capital 领投的新一轮融资中筹集了800 万美元,该协议旨在藉由其「高斯自动流动性配置机制」帮助流动性提供者获得更高的资本效率,同时为交易员提供更低滑点的交易体验,使新的衍生品市场完全由交易社群创建成为可能。

Maverick Protocol 在融资中筹集了800 万美元

Maverick Protocol已经从一轮战略融资中筹集了800 万美元,他们将利用这笔资金在今年下半年启动其主网,同时还将向市场引进其「自动流动性配置机制」和「开放性资产上市模型」。

Maverick 的资金来自加密货币产业中的多家知名风险投资公司,包括于2013 年就在美国建立第一个加密货币基金的Pantera Capital,该公司领投了这一轮融资。其他参投机构包括Altonomy、Circle Ventures、CMT Digital、Coral Ventures、Gemini Frontier Fund、GoldenTree Asset Management、Jump Crypto、LedgerPrime、Spartan Group、Taureon 和Tron Foundation。

Maverick 是一个无许可的衍生品协议,此前一直以未公开的模式运作,该团队表示,Maverick 致力于彻底改变DeFi(去中心化金融)的衍生品交易,由于选择权商品的缺乏,无法让大量的衍生品交易员在币安(Binance)等中心化交易所以外交易。大部分中心化交易所可以提供超过100 种衍生品交易对,而大部分DEX(去中心化交易所)ˋ提供不到20 种,只专注于顶级币种上,因此无法在永续合约市场上交易中型市值的代币。

Maverick 团队表示,这意味着DeFi 错过了一个大好机会,因为加密货币每日交易量超过50% 以上来自衍生品市场。

Pantera Capital 联合投资长Joey Krug 表示:

DeFi 需要有人来满足无法被现有交易所服务到的中型和长尾资产的衍生品需求。Pantera 认为Maverick 是能实现这个目标的协议,其创新的市场架构藉由向交易者提供低滑点、低维持体验,以及向流动性提供者(LP)提供高效质押服务。

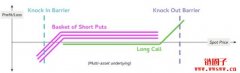

Maverick 将借助其「高斯自动流动性配置(Gaussian Automated Liquidity Placement , ALP )」机制,将衍生品交易扩展到DEX,这是一个全新的机制,比其他方法更有效地在市场上自动配置流动性。这不仅意味着流动性提供者的资本效率更高、不再需要管理他们的抵押品,同时也意味着交易者的滑点更低。

Maverick 团队表示,ALP 机制以高资本效率、被动质押为流动性提供者带来高收益的概念为基础,它将能够使资产上市变得更开放,同时也允许交易者可以质押任何ERC20 代币作为抵押品。

Maverick 联合创始人暨执行长Alxin Xu 接受Hackernoon 采访时表示:

ALP 使新的衍生品市场完全由交易社群创建成为可能。到目前为止,由于创建持续性市场需要耗费大量精力,永续合约市场一直无法上市大部分加密资产。作为加密货币产业的资深人士,你可以看到许多趋势的到来和消失。有一件事情仍然适用,那就是一个交易平台的价值来自于能让人们获得最新和最好的加密资产。

Maverick 团队表示,此次融资过后,预计将于今年下半年推出主网,而现在他们将建立其核心业务和机器学习团队,以扩大其协议规模。Maverick 团队认为有一个比去中心化衍生品交易更大的机会,即其被动质押机制可能成为许多其他DeFi 使用案例理想的可组合模型。

加密货币领域的投资创单月新高

1 月份,风险投资基金持续涌入加密货币业务,约50 亿美元的额外资金达到了单月新高。尽管1 月份整个加密货币市场急遽下跌,但有近200 家加密货币企业获得资金。

比特币的价格已经从12 月初约60,000 美元跌至现在约40,000 美元。尽管如此,融资规模仍持续成长,特别是后期的新创公司。有15 个至少1 亿美元的过亿融资,其中Fireblocks 融资资金最多,达到5.5 亿美元。Pantera Capital 最新的基金已经募集了超过10 亿美元的总承诺金,该基金最初的目标是6 亿美元,而现在承诺资金已超过10 亿美元,几乎翻倍。

加密货币交易、托管和金融服务领域获得的资金总体上是最高的,尽管NFT 和游戏垂直领域最近有所放缓,但他们也获得了大量资金,风险投资公司也对加密货币基础设施领域感兴趣。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。